Existem poucos ativos tão mal compreendidos como o Ouro.

Eu até posso refinar a minha alegação e dizer: existem poucos ativos tão mal compreendidos como o dinheiro.

Isto porque acredito que a maioria das pessoas não pensa realmente em todas as suas finalidades.

Deixe-me explicar…

Os economistas atribuem ao dinheiro três propriedades:

– Deve ser uma unidade de conta (podemos atribuir um preço às coisas).

– Deve ser um meio de troca – o que evita o inconveniente da troca.

– E deve ser uma reserva de valor, algo que nos permite manter o nosso poder de compra em termos reais, se optar por adiar gastos e poupar em vez disso.

O papel moeda faz um trabalho razoável nos dois primeiros, mas é desastroso em relação ao terceiro.

Para colocar de outra forma: desde o estabelecimento do banco central dos Estados Unidos em 1913 (Federal Reserve), o dólar perdeu 98% do seu poder de compra.

Já em território lusitano, durante o mesmo período, o escudo e depois o euro fizeram bem pior.

Em contrapartida, o Ouro desenvolveu-se como um ativo monetário num mercado livre.

O metal amarelo competiu com todos os outros tipos de “moeda” disponíveis – como o gado, conchas, tabaco e algodão – e ganhou a todas!

Tecnicamente, somos constrangidos por decreto governamental a usar euros para o pagamento das nossas contas, impostos e dívidas…

O meu pessimismo para o curto-prazo, mas também o meu otimismo, conflui para uma ideia em que o Ouro é o passado e o futuro do dinheiro.

Vamos começar do princípio…

Regresso ao passado

Ao longo dos séculos as pessoas favoreceram os metais preciosos como moeda por causa da sua escassez, durabilidade, maleabilidade e beleza.

Usar certificados de papel (notas) para representar o Ouro guardado num cofre qualquer foi o passo lógico seguinte. Ninguém ia querer carregar barras de Ouro em cima de um burro para lá e para cá.

Mas aí a perversão humana veio à tona… Quando os governos e banqueiros gananciosos perceberam que poderiam imprimir mais certificados de Ouro do que realmente possuíam.

Aqueles de nós que acreditam que o Ouro é uma melhor forma de reserva de valor que o papel-moeda (leia-se, notas emitidas pelo banco central) sem lastro, tendem a ver 1971 como o “Ano Zero”.

Porque foi exatamente nesse ano que o presidente Nixon retirou o dólar norte-americano do padrão Ouro.

Destruindo o último elo entre o dinheiro de papel e o metal precioso, Nixon deu início a uma experiência de 40 anos em política monetária.

Uma parte significativa dessa experiência permitiu que os bancos centrais e comerciais do mundo efetivassem poderes ilimitados de criação de crédito.

Com efeito, se a impressão de dinheiro não é mais limitada pela quantidade de Ouro no Fort Knox, então estes senhores podem imprimir e emprestar tanto quanto quiserem…

Não é surpreendente que o peso dos estados na economia ao longo dos últimos anos tenha aumentado precisamente a partir deste momento… os governos irresponsáveis incorriam em deficits orçamentais e o banco central emitia moeda para resolver o problema (via inflação).

É por essa razão que os governos altamente endividados e os bancos centrais têm esta relação de amor/ódio com o Ouro. Em parte, a subida do preço do metal precioso significa que os aforradores suspeitam cada vez mais da moeda de papel que os governos e companhia estão determinados a imprimir em quantidades cada vez mais absurdas.

Nos dias de hoje

Agora que o Ocidente está altamente endividado e sem crescimento, os bancos centrais estão a extrair o maior partido dos seus poderes.

Aqueles de nós que possuem exposição ao dinheiro-papel estão a pagar o preço.

Todos os dias com a impressora ligada, produzindo mais notas e moedas, os bancos centrais tornam os euros de hoje (ou dólares ou iene japonês) menos valiosos no dia seguinte.

A inflação é isso mesmo.

Uma forma invisível de passar o seu dinheiro para o bolso do Estado.

Talvez por isso, quando este ano o preço do Ouro subiu acima de US$ 1.300, ainda muito longe do seu anterior máximo de mais de US$1.900, os “especialistas” apressaram-se a dizer que seria um movimento técnico, sem razões fundamentais…

A impressão de moeda em si não cria riqueza – David Hume chegou a essa conclusão no século XVIII – tem um efeito estimulante dos agentes económicos no curto-prazo, mas que tende a desvanecer-se ao longo do tempo.

E atenção! Se exagerada pode criar desequilíbrios e desajustamentos que funcionam exatamente contra o produto do trabalho.

Pense quantas empresas moribundas ainda se aguentam de pé por causa do crédito barato. Esse mesmo dinheiro devia estar a ser utilizado por empresas inovadores, que com novos produtos deviam substituir as velhas e os seus antigos modelos de negócio.

Sendo assim, a engrenagem da economia não funciona no seu potencial máximo.

Como é que se protege destes disparates?

Pense no OURO, não como forma de especulação, mas totalmente o oposto.

A decisão de comprar Ouro não é um investimento.

É uma decisão consciente em que se abstém de investir até que um regime monetário honesto que faz o cálculo racional dos preços apareça…

Será que algum dia vai haver um regime monetário honesto?

Isso depende em parte de quanto tempo a presente fraude grotesca das poupanças dos aforradores irá continuar…

Eu não estou confiante de que vivamos no mais estável dos sistemas bancários ou ambientes financeiros.

Mas a menos que os nossos políticos comecem de repente a operar orçamentos equilibrados, ou que os nossos banqueiros centrais comecem a parar de imprimir dinheiro, é inteiramente plausível acreditar que o rali do Ouro deve continuar…

Para quem gere os bens sagrados dos seus clientes através de um período de libertinagem monetária, o Ouro representa um voo para um paraíso que é raro, independente e permanente.

Muitos críticos do Ouro consideram o investimento no metal como um ato de fé.

A pergunta seguinte deveria ser: então por que tantos investidores (em oposição aos especuladores) realizam esse ato de fé?

Assim como seria pertinente perguntar, por que é que os investidores deveriam ter qualquer fé nas moedas de papel que os bancos centrais estão a fazer de tudo em seu poder para desvalorizar?

É legítimo salientar que ao contrário das ações, títulos e imóveis, o Ouro não gera retorno.

Mas ninguém disse que devia.

O próprio papel-moeda é comparativamente inerte, mas muito menos resistente e inflamável. O papel-moeda só se torna um ativo gerador de lucro quando o converte num depósito bancário. E para isso abdica da sua independência financeira e torna-se um credor sem garantias do banco.

Talvez o Ouro não seja um ativo financeiro por si só ou pode ser “simplesmente” uma mercadoria. Talvez o Ouro, também, seja dinheiro?

JP Morgan certamente pensava que sim, há um século. Hoje em dia, os bancos centrais continuam a pensar assim. Por que continuariam eles a manter Ouro como parte das suas reservas se assim não fosse?

Certamente não é, como Ben Bernanke uma vez disse, apenas por “tradição”.

O debate é interminável porque a maioria dos intervenientes recusam-se a concordar com os termos.

Nós consideramos o Ouro como um metal monetário, uma moeda alternativa e uma reserva de valor “a médio prazo”.

Não é um investimento, mas sim, uma decisão consciente em que se abstém de investir. Ouro, por outras palavras, é a parte da carteira que não está “no mercado”.

Recomendamos Ouro aos nossos clientes como parte de uma carteira diversificada.

Deve manter Ouro ao lado de outros investimentos convencionais, tais como obrigações de alta qualidade (assumindo que podem ser encontradas), investimentos em empresas geradoras de caixa e fundos de retorno absoluto.

Não está, certamente, à espera que todas as suas posições subam em valor, ao mesmo tempo e na mesma medida, pois não?

Isso nunca acontecerá. Porque não estão correlacionadas entre si. É esse o ponto!

Todo o propósito do exercício é assegurar que uma carteira contenha ativos genuinamente independentes que se comportem de maneiras diferentes durante ambientes de mercado diferentes.

O ambiente financeiro que despoleta a compra de Ouro – que incluiu altos níveis de endividamento, guerras cambiais e o risco de crise financeira sistémica – não surge em todas as gerações.

Mas é exatamente o quadro que temos atualmente.

No caso da dívida soberana europeia, o BCE continua a comprar, mais ou menos sem levar em conta a vontade (ou falta dela) dos estados devedores. Eles compram porque comprometeram-se a comprar.

O fenómeno acontece um pouco por todo o mundo – em países mais distantes. Seja a Reserva Federal, o Banco Popular da China, o Banco do Japão ou o BCE, o principal objetivo dos bancos centrais não é a integridade de preços e taxas de câmbio.

É, antes, a prevenção de crises. A finalidade é manter a economia num ritmo controlado, mesmo que para isso estejam a criar os desequilíbrios que farão o castelo de cartas vir por aí a baixo.

Uma pergunta. Existe algum preço para qualquer ativo financeiro, em qualquer lugar do mundo, que de alguma forma não seja refém diretamente ou indiretamente de uma manipulação oficial?

No caso dos mercados de dívida ocidentais, ou ações chinesas, a questão nem se coloca…

Por isso, até que o ambiente financeiro fortaleça, não vamos alterar a estratégia que assenta nos princípios da diversificação de ativos e preservação de capital.

De que forma é que pode investir em Ouro?

São basicamente 3 formas:

1) Fundos

2) ETF’s

3) Ouro Físico

Vamos a elas, portanto.

1) Fundos

As restrições dos fundos não os permitem comprar diretamente o metal precioso, mas ainda assim, existem fundos que investem em ações de empresas cuja atividade está correlacionada com a cotação do ouro, particularmente a mineração.

É como se comprasse um cabaz de ações de mineiros. Teria uma ínfima percentagem de cada uma dessa empresas, e de cada vez, que o ouro sobe a cotação dessas empresas também, logo o seu fundo segue para el dorado.

Não há tantos fundos de ouro disponíveis, principalmente em comparação a outras categorias de investimento.

Ainda assim, existe uma gama suficiente, capaz de dar acesso ao investidor de forma relativamente fácil, sem se preocupar em realizar operações em bolsa, precisar arcar com particularidades de corretagem e custódia ou dificuldades de armazenamento.

A contrapartida de delegar a um terceiro a gestão e se livrar das demais questões supracitadas é o pagamento de taxas de administração, que variam, grosso modo, de 2% a 3% ao ano.

Blackrock Global Funds – World Gold Fund E2 (em dólares)

Taxa Global de Custos: 2,58%

Invesco Funds – Invesco Gold & Precious Metals Fund (em euros)

Taxa Global de Custos: 2,58%

2) ETF’s

Existem muitos ETF’s de ouro disponíveis, principalmente em comparação a outras categorias de investimento.

É assim provavelmente a forma mais fácil de investir no metal precioso.

Investir num ETF’s é exatamente o mesmo processo de comprar uma ação, só que desta vez o seu título varia de acordo com a cotação de uma commodity.

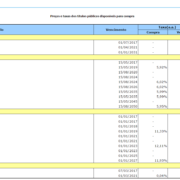

Abaixo cito três ETF’s:

SPDR Gold Shares (em dólares) – mais líquido do mundo

Taxa de administração: 0,40% ao ano

iShares Gold Trust (em dólares)

Taxa de administração: 0,25% ao ano

db Physical Gold Euro Hedge ETC (em euros)

Taxa de administração: 0,59% ao ano

A tributação segue as regras estabelecidas para mais-valias:

A venda tem de ser declarada no IRS e a eventual mais-valia está sujeita a imposto.

3) Ouro Físico

Do ponto de vista operacional é relativamente fácil comprar ouro físico. Para atuar no mercado de balcão, a compra e venda pode ser feita por meio de instituições financeiras especializadas (bancos, corretoras e distribuidoras).

O banco não cobra comissões de compra e venda, o lucro está no spread praticado: vendem acima do valor de referência do mercado (cotação dos futuros com vencimento mais curto) e compram abaixo.

Se decidir guardar o metal consigo – caso tenha um lugar seguro e de fácil acesso. Ela não envolve taxas adicionais e dá-lhe a garantia de acesso ao metal – em situações de crises extremas, justamente quando o ouro se irá provar mais rentável, o acesso ao património custodiado no banco (dinheiro e/ou ouro) pode ser restringido. Obviamente, estamos a falar aqui de situações extremas, mas é exatamente quando estaria mais necessitado desse património de refúgio e mais valorizado estaria o metal.

Se optar pela aquisição do ouro, basta ao cliente procurar uma agência do banco. Os procedimentos são semelhantes para as demais grandes instituições.

Como vimos, o Ouro é um ativo utilizado como instrumento de proteção a crises por grandes gestores de investimento. Ou seja, quanto mais o mercado acredita numa tempestade, mais o metal tende a se valorizar.

Parafraseando um grande gestor de fortunas: “Não é por que não consigo adivinhar quando a tempestade vai acontecer, que não me devo preocupar com as nuvens que se aproximam”.

Esta fica entre nós: antes mesmo do Ouro, o leitor que se rodeia de informação estará sempre mais preparado para tomar decisões acertadas.

fla

fla

Uma coisa que sabemos sobre ditadores e megalomaníacos é que eles quase sempre anunciam seus planos com antecedência. Adolf Hitler escreveu sua autobiografia, “Mein Kampf”, em 1925. Na obra, afirmou que tomaria o poder na Alemanha, conquistaria a Europa e mataria os judeus. E foi exatamente isso o que ele fez nas décadas de 1930 e 1940. Nos anos 1930, o Japão anunciou a “Grande Esfera de Co-prosperidade do Leste Asiático”, com mapas mostrando um império que se estendia da Índia ao Pacífico Central. O país acabou invadindo e conquistando um território que ia da Birmânia a Manila e atacando Pearl Harbor, levando a cabo as ameaças. Em 1996, e novamente em 1998, Osama bin Laden declarou guerra aos Estados Unidos. A ameaça não foi levada a sério até ele atacar o World Trade Center em 11 de setembro. O último ditador a fazer uma ameaça gravíssima aos EUA foi o líder norte-coreano Kim Jong-un. Como informa este

Uma coisa que sabemos sobre ditadores e megalomaníacos é que eles quase sempre anunciam seus planos com antecedência. Adolf Hitler escreveu sua autobiografia, “Mein Kampf”, em 1925. Na obra, afirmou que tomaria o poder na Alemanha, conquistaria a Europa e mataria os judeus. E foi exatamente isso o que ele fez nas décadas de 1930 e 1940. Nos anos 1930, o Japão anunciou a “Grande Esfera de Co-prosperidade do Leste Asiático”, com mapas mostrando um império que se estendia da Índia ao Pacífico Central. O país acabou invadindo e conquistando um território que ia da Birmânia a Manila e atacando Pearl Harbor, levando a cabo as ameaças. Em 1996, e novamente em 1998, Osama bin Laden declarou guerra aos Estados Unidos. A ameaça não foi levada a sério até ele atacar o World Trade Center em 11 de setembro. O último ditador a fazer uma ameaça gravíssima aos EUA foi o líder norte-coreano Kim Jong-un. Como informa este