Crédito com garantia imobiliária

Mais que um empréstimo, uma decisão inteligente.

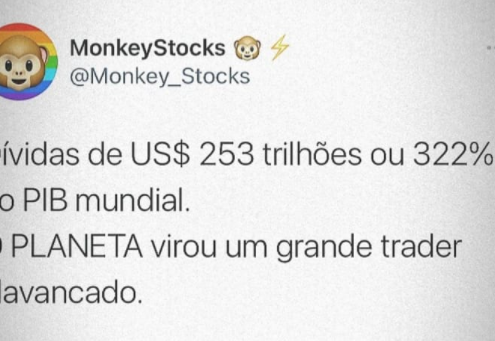

Axiomas de Zurique

A lógica do cisne negro

Rápido e Devagar – duas formas de pensar

Jiu Jitsu Tributário

E muito mais

Mais que um empréstimo, uma escolha

inteligente para melhorar seu negócio ou realizar seu sonho.

Com nossa gestão imobiliária profissional, você aumenta sua lucratividade e zera sem estresse com administração.

A ajuda que você quer na hora que mais precisa!

Mais que um empréstimo, uma decisão inteligente.

O crédito de emergência que você precisa mais uma conta digital com cartão gratuita.

Maior rentabilidade sem nenhuma dor de cabeça associada.

Aquele empurrãozinho para seu veículo não parar

Estamos comprometidos a ajudar nossos clientes a atingir seu sucesso financeiro investindo de forma inteligente e segura!

Email: contato@quartzoinvestments.com

Seg-Sex: 8:00-19:00

Sab: 8:00-14:00

Dom: fechado