Cartão de crédito sem anuidade

O bilionário Warren Buffett costumava dizer:

“Cartão de crédito é feito para você comprar o que você não precisa com um dinheiro que você não tem!”

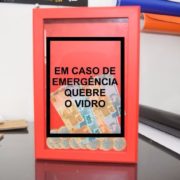

Quem somos nós para tirar a razão de um bilionário do alto dos seus 90 anos, porém, se usado da maneira correta pode ser uma excelente ferramenta de emergência.

Com os aplicativos de pagamento, agora é possível receber a vista o limite do seu cartão e parcelar a devolução em 12 vezes. O juro aplicado neste parcelamento é ao redor de 1,984% ao mês.

Ora, o empréstimo consignado o qual não tem risco de inadimplência pois só é concedido para pessoas com renda vitalícia (funcionários públicos, militares e aposentados) possui juro de 2 a 3% ao mês.

Logo, exceto empréstimos com garantias ou financiamento imobiliários estamos tratando do melhor juro de mercado. E melhor ainda, não há nenhuma análise de crédito uma vez que o limite já está lá disponível.

Abaixo iremos indicar e deixar link de convite para os cartões que julgamos serem os melhores do mercado (exceto grandes bancos).

Cartões de crédito sem tarifa

Banco completo com área de investimentos e conta corrente, totalmente isento de tarifas e taxas.

Nubank

Em nossa opinião é o melhor cartão de crédito com conta acoplada.

Qualquer valor depositado na conta corrente rende 100% do CDI independente da aplicação em produto financeiro(O que já é mais do que a poupança).

É completamente sem tarifa de administração tanto na conta quanto no cartão de crédito.

O programa Rewards é razoável onde cada real gasto vira um ponto e cada 132 pontos abatem R$ 1,00 da fatura.

Além da novidade que está sendo testada, que é um cartão de débito roxinho para quem não é fã de cartão de crédito.

Em alguns parceiros há melhoria desta relação.

A Nubank tem a peculiaridade de avaliar os seus possíveis clientes e você precisa ser aceito para ter uma conta.

Com nosso link você terá mais chance de ser aceito.

Trigg

Cartão de crédito de simples utilização.

Se destaca pelo sistema de cash back que pode ser de até 1.3% da sua fatura mensal fornece um limite legal aos clientes e possui programa de cashback.

Assim como a Nubank, precisa de aprovação para obter a conta.

Use nosso código para aumentar suas chances: I0CSHI

Neon

Banco digital com linguagem mais descolada, oferece serviço completo de banco sem custo.

Opções de investimento pagando acima dos bancos grandes.

Banco 100% digital e sem tarifa

Utilizando nosso Link você recebe R$ 20,00 de bônus após o primeiro depósito. Representante Votorantim.

Picpay

Aplicativo importantíssimo para organizar sua vida financeira.

Permite pagar até R$ 10.000 em qualquer tipo de conta usando seu cartão de crédito: condomínio, luz, água, gás e até a fatura do próprio cartão.

Todo saldo nele depositado rende 100% CDI(Mais do que a poupança).

Pagamentos feitos em lojas e sites tem cashback de 3%.

Usando nosso Link você recebe R$ 10,00 de bônus após sua primeira utilização.